توقّع الخبير الاقتصادي نورييل روبيني، الذي كان قد تنبأ مسبقاً بحدوث الأزمة المالية لعام 2008، حدوث ركودٍ “طويلٍ وقبيحٍ” في الولايات المتحدة وعالمياً بنهاية 2022، ويمكن أن يستمر طوال العام المقبل، على أن يشهد مؤشر “ستاندرد أند بورز 500” تصحيحاً حاداً.

قال روبيني، رئيس مجلس الإدارة والرئيس التنفيذي لشركة “روبيني ماكرو أسوشيتس” (Roubini Macro Associates)، في مقابلة يوم الإثنين: “حتى في حالة الركود التقليدي العادي، من الممكن أن ينخفض مؤشر ستاندرد أند بورز بنسبة 30%.. أما في حالة الهبوط الصعب الحقيقي، فقد يهوي بنحو 40%”.

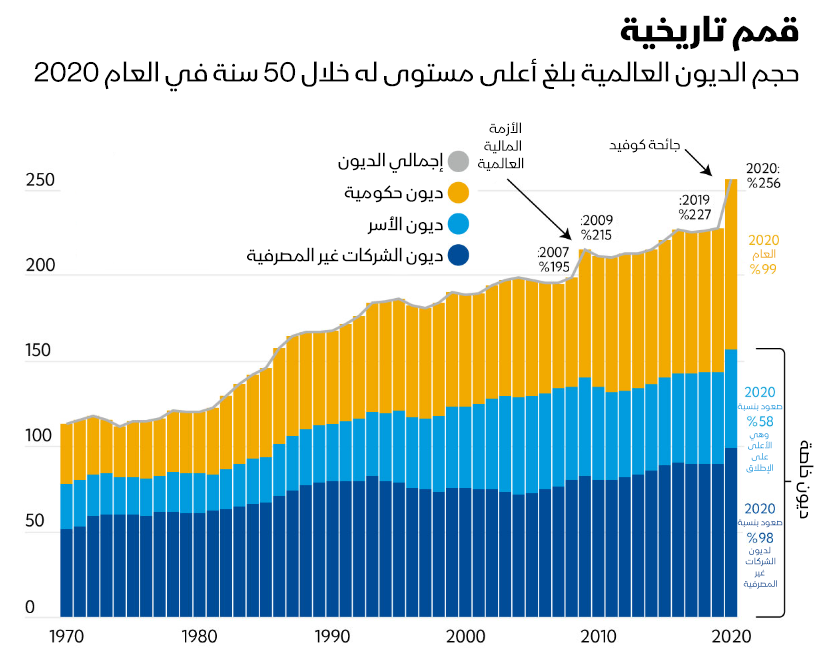

قال روبيني الذي أكسبه تنبؤه المسبق بانهيار فقاعة الإسكان في الفترة من 2007 إلى 2008 لقب “الدكتور دوم”، إن أولئك الذين يتوقعون ركوداً ضحلاً في الولايات المتحدة يجب أن ينظروا إلى نسب الديون الكبيرة للشركات والحكومات. وأضاف إنه مع ارتفاع أسعار الفائدة وزيادة تكاليف خدمة الدين، فإن “العديد من المؤسسات والأسر الزومبي والشركات والبنوك ودول الزومبي وبنوك الظل ستموت.. لذلك سنرى انكشافات”.

مهمة مستحيلة

سيُعدّ تحقيق معدل تضخم 2% دون هبوط حاد (ركود اقتصادي) بمثابة “مهمة مستحيلة” أمام مجلس الاحتياطي الفيدرالي. يتوقّع روبيني رفع سعر الفائدة بمقدار 75 نقطة أساس في الاجتماع الحالي و50 نقطة أساس في كل من اجتماعي نوفمبر وديسمبر. سيؤدي ذلك إلى رفع معدل الفائدة لدى الاحتياطي الفيدرالي بحلول نهاية العام إلى ما بين 4% و4.25%.

ومع ذلك، أوضح روبيني إن التضخم المستمر، خاصة في الأجور وقطاع الخدمات، سيعني أن الاحتياطي الفيدرالي “ربما لن يكون لديه خيار” سوى المزيد من تشديد السياسة النقدية، لتصعد بذلك الفائدة على الأموال صوب 5%. علاوة على ذلك، ستؤدي صدمات العرض السلبية الناتجة عن الوباء والصراع الروسي الأوكراني وسياسة الصين بعدم التسامح مع كوفيد-19 إلى ارتفاع التكاليف وانخفاض النمو الاقتصادي. وهذا سيجعل هدف الاحتياطي الفيدرالي الحالي “ركود النمو” -فترة مطولة من النمو الضئيل والبطالة المتزايدة لوقف التضخم- أمراً صعباً.

الركود التضخمي

بمجرد دخول العالم في حالة ركود اقتصادي، لا يتوقع روبيني توافر سياسات التحفيز المالي لأن الحكومات التي لديها ديون كبيرة “تنفد منها الحزم المالية”. وقد يعني التضخم المرتفع أيضاً أنه “إذا قمت بإجراء تحفيز مالي، فأنت تزيد من تصعيد الطلب الكلي”.

نتيجة لذلك، يرى روبيني ركوداً تضخمياً كما حدث في السبعينات، وضائقة ديون هائلة كما في الأزمة المالية العالمية. وقال “لن يكون ركوداً قصيراً وضحلاً، بل سيكون شديداً وطويل الأجل وقبيحاً”.

دويتشه بنك: إذا حدث ركود اقتصادي ستتراجع الأسهم الأميركية 25%

يتوقع روبيني أن يستمر الركود في الولايات المتحدة والعالم خلال 2023، اعتماداً على مدى شدة صدمات العرض والضائقة المالية. فخلال أزمة 2008، تلقت الأسر والبنوك الضربات الأشد. وهذه المرة، قال إن الشركات وبنوك الظل، مثل صناديق التحوط والملكية الخاصة وصناديق الائتمان “ستنهار داخلياً”.

التهديدات الكبرى

في كتابه الجديد، “التهديدات الكبرى” (Megathreats)، حدّد روبيني 11 صدمة عرض سلبية متوسطة الأجل تقلل النمو المحتمل عبر زيادة تكلفة الإنتاج. وتشمل هذه العوامل إزالة العولمة والحمائية، ونقل التصنيع من الصين وآسيا إلى أوروبا والولايات المتحدة، وشيخوخة السكان في الاقتصادات المتقدمة والأسواق الناشئة، وقيود الهجرة، والفصل بين الولايات المتحدة والصين، وتغير المناخ العالمي والأوبئة المتكررة. وقال: “إنها مسألة وقت فقط حتى نتحقق من الوباء الشرير التالي”.

ونصح روبيني المستثمرين بالتالي: “يجب تقليل التعرض للأسهم، والتوجه لحيازة المزيد من السيولة”. على الرغم من تآكل النقد بسبب التضخم، تظل قيمته الاسمية عند الصفر ، “بينما يمكن أن تنخفض الأسهم والأصول الأخرى بنسبة 10%، 20%، 30%”. في الدخل الثابت، يوصي الخبير الاقتصادي بالابتعاد عن السندات طويلة الأجل وإضافة حماية ضد التضخم من سندات الخزانة قصيرة الأجل أو سندات مؤشر التضخم، مثل الأوراق المالية المحمية من التضخم.

المصدر: بلومبيرغ